岡山の税務・会計・申告なら税理士法人あさひ合同会計へ。

確定申告、相続、事業承継、法人設立、IT化をサポート。

ちょっと気になる経理処理

2023.06.09

インボイス制度について~概要②~

2回目の今回は、売手の交付義務または買手の保存義務が免除される取引、並びに仕入税額控除の経過措置について確認します。

<売手側の交付義務が免除される取引>

売手側は、以下の取引についてはインボイスを交付することが困難な取引として、交付義務が免除されます。

➀ 公共交通機関である船舶、バス又は鉄道による旅客の運送(3万円未満のものに限る。)

② 出荷者等が卸売市場において行う生鮮食品等の譲渡

③ 生産者が農業協同組合等に委託して行う農林水産物の譲渡

④ 自動販売機・自動サービス機により行われる課税資産の譲渡等(3万円未満のものに限る。)

⑤ 郵便切手を対価とする郵便サービス(郵便ポストに差し出されたものに限る。)

<買手側の保存義務が免除される取引>

買手側についても、以下の取引についてはインボイスの交付を受けることが困難な取引として、帳簿の保存のみで仕入税額控除が認められます。

① インボイスの交付義務が免除される<売手側の交付義務が免除される取引>の①④⑤の取引

② 簡易インボイスの記載事項(取引年月日を除く。)を満たす入場券等が使用の際に回収される取引

③ 古物営業、質屋又は宅建業を営む者がインボイス発行事業者でない者から棚卸資産を取得する取引

④ インボイス発行事業者でない者から再生資源又は再生部品(棚卸資産に限る。)を購入する取引

⑤ 従業員等に支給する通常必要と認められる出張旅費、宿泊費、日当、通勤手当等に係る課税仕入れ

※現行制度では、「3万円未満の課税仕入れ」と「請求書等の交付を受けなかったことにつきやむを得ない理由があるとき」は、一定の事項を記載した帳簿の保存のみで仕入税額控除が認められていますが、インボイス制度開始後は、これらの規定は廃止されます。

<仕入税額控除の経過措置>

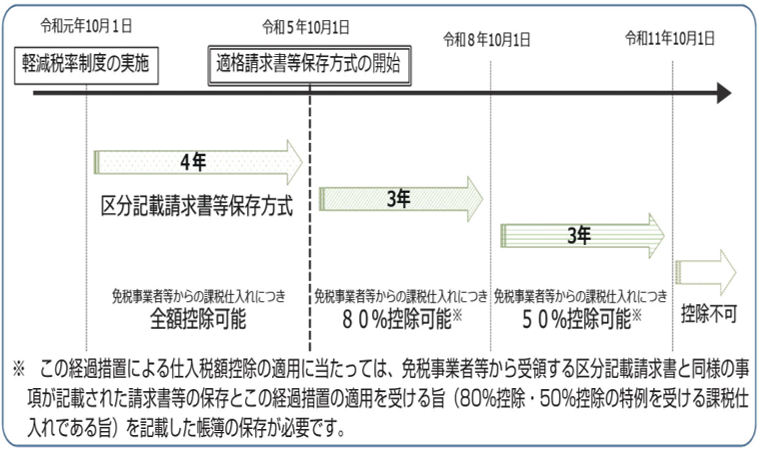

令和5年10月1日から、免税事業者や消費者などのインボイス発行事業者以外の者から行った課税仕入れは、原則として仕入税額控除の適用を受けることができません。ただし、制度開始後6年間は、免税事業者や消費者からの課税仕入れについて仕入税額相当額の一定割合を仕入税額として控除できる経過措置が設けられています。(下図参照)

次回3回目は、令和5年度の改正事項(負担軽減措置)について確認します。