岡山の税務・会計・申告なら税理士法人あさひ合同会計へ。

確定申告、相続、事業承継、法人設立、IT化をサポート。

相続・事業承継あれこれ

2020.03.11

過去の贈与財産も遺産分けの対象!?

相続税対策の代表例は生前贈与。税金対策として有効です。

一方、過去の生前贈与が原因で、相続人の間で争いが生じるということがあります。

【1】遺産分けの考え方

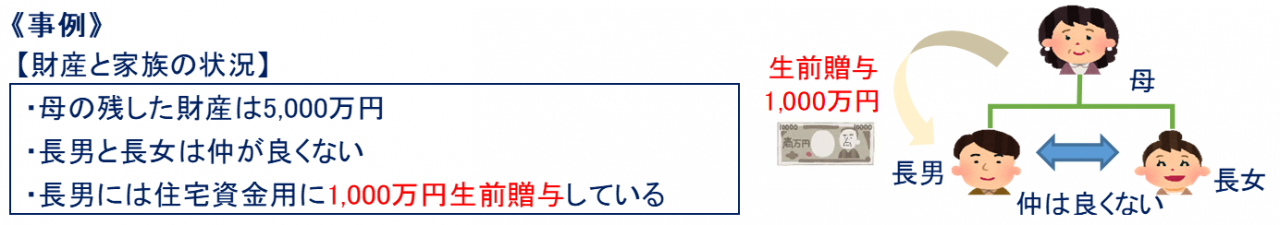

母が残した財産は5,000万円です。

まず考えるのが、長男・長女は各2,500万円(2分の1)ずつ相続する、という遺産分割です。

ところが、民法上、母の財産は5,000万円+1,000万円(贈与分)=6,000万円と考えます。

そうすると、長男・長女の遺産分割は下記のようになります。

長男:6,000万円×1/2 △1,000万円(生前贈与分)=2,000万円

長女:6,000万円×1/2 =3,000万円

【2】実務上の取り扱い

家族で争いがなければ、実務上は上記1のような取り扱いはせず、母が亡くなった時点での財産(5,000万円)を基に遺産分けをするほうが一般的です。ただし、家族の仲が悪いと、過去の贈与が問題になるため、注意が必要です。

また、対象となりえるのは過去の贈与全て※です(税金計算や遺留分とは考え方が異なります)。

※どの程度まで対象にするか等については、話し合い(状況により裁判等)で決めます。

【3】争族を防ぐ生前の準備

遺言書に「過去の贈与については、遺産分割の対象外とする」ことを明示すれば、法律上、遺産分割財産から除かれることになっています(但し、遺留分は制限できません)。

今回の事例では、例えば下記のような一文を遺言書に織り込みます。

「長男には生前に住宅資金の援助をしているが、相続財産としては考慮しない」

【4】その他

争いにならなくても、相続人間でなんとなくしこりが残る、ということは珍しくありません。税金対策に取り組みながら、遺産分けへの影響にも気を配る必要があります。

なお、形(遺言書)だけでなく、遺産分けについて、生前から家族と話をすることも大切です。

《参考(令和元年7月1日から実施されている制度)》

婚姻期間20年以上の夫婦であれば、配偶者に自宅不動産を贈与しても、相続時点で、その贈与分は遺産分割対象に含めない、という取り扱いになりました。

今回の事例には該当しませんが、制度改正にあわせた取り組みも必要です。